【2024年版】融資借り換え方法とは?最新の制度まで解説

融資借り換えは、現在の融資条件を改善し、資金繰りを楽にするための有効な手段です。

ただし、安易な融資借り換えは今後の経営に影響しますので要注意です。

今回は融資借り換えの種類、手順、審査でチェックされるポイント等について解説します。

Ⅰ.融資借り換えの種類とメリット・デメリット[1]

1.融資借り換えの種類

(1)同一金融機関内での融資借り換え

現在利用している金融機関内で、別の融資商品に乗り換える方法です。

手続きが比較的簡単で、審査もスムーズに進みやすいというメリットがあります。

借り換えの例(同一金融機関内での借り換え)

①融資700万円(毎月120万円の元金返済)を返済している

②新たに融資1,000万円(毎月100万円の元金返済)の融資を受ける

③新規の融資1,000万円で古い融資700万円を返済する(融資金は古い融資と新しい融資とで相殺された後の300万円が振り込まれます)

④新しい融資1,000万円の返済を続ける

以上の手続きにより、新たな融資300万円を受けるのと同時に、元金返済額を減らすことが可能です。

新たな融資の返済に据置期間を設けることで、一時的に元金返済を無くすこともできます。

(2)複数の借入をまとめる

既存の複数の借入を一つの融資にまとめる方法です。

これにより、返済管理が簡単になります。

借り換え例(複数の借入をまとめる)

①A銀行からの融資500万円(毎月10万円返済)と300万円(毎月8万円返済)の2つ(合計で毎月18万円の返済)を返済している

②A銀行から、新たな融資1,000万円(毎月10万円返済)を借りる

③新たな融資1,000万円で、今までの融資500万円と300万円を返済する

④新たな融資1,000万円の返済(毎月10万円返済)を続ける

上記の①から④までの手続きをおこなうことで、次の効果があります。

・新規の融資200万円を受けられる

・融資を1つに一本化でき、管理が楽となる(単に新規の融資200万円をうける、と合計3つの借入となります)

・毎月の返済額が18万円から10万円に減る

(3)別の金融機関への融資借り換え

現在の金融機関から別の金融機関内で、別の融資商品に乗り換え方法です。

手続きが比較的簡単で、審査もスムーズに進みやすいというメリットがあります。

借り換え例(別の金融機関への借り換え)

①A銀行からの融資500万円と300万円の2つを返済している

②B銀行から、新たな融資1,000万円を借りる

③新たな融資1,000万円で、A銀行の融資500万円と300万円を返済する

④B銀行に、新たな融資1,000万円の返済を続ける

(4)日本政策金融公庫の融資借り換え

日本政策金融公庫は借り換えに対応していません。

しかし、日本政策金融公庫からの借り換え特例制度(公庫融資借換特例制度)を利用することは可能です。

また、日本政策金融公庫の国民生活事業からの融資で、同じ日本政策金融公庫の中小企業事業からの融資を返済することは認められていません。

2.メリット・デメリット

(1)融資借り換えのメリット

①より低い金利の融資に借り換えることで、毎月の返済額を減らすことができます。

②返済期間を長くすることで、毎月の返済額を減らすことができます。

③複数の借入金を一本化することで、返済管理が楽になり、延滞のリスクを減らすことができます。

④借り換えにより、新たしい融資を受けられます。

(2)融資借り換えのデメリット

①新たな融資の据置期間中は追加の融資が難しい場合があります

②借り換えにより元金返済金額が減ると、次回の利用までの期間が長くなります(返済が進みにくくなるため、融資できる枠が空くまでが長くなります)

③借入金の総額は減らない、または増加します

④借り換え後の金利が引き上げとなることがあります。

Ⅱ.融資借り換えの手順と借り換えができる時期

1.融資借り換えの手順

(1)融資借り換え先の選定

金融公庫、信用保証協会などが候まず、現在の融資条件よりも有利な条件を提供している金融機関を探します。取引銀行、日本政策補になります。

(2)シミュレーション

借り換えによるメリットを確認するために、金利や返済期間をシミュレーションします。これにより、毎月の返済額や総返済額がどの程度変わるかを把握します。

(3)審査の申請

借り換え先の金融機関に審査を申し込みます。必要な書類を準備し、提出します。審査では、財務状況や返済能力がチェックされます。

(4)元の金融機関への通知

審査が通過したら、元の金融機関に借り換えの旨を伝えます。これにより、元の融資を一括返済する準備をします。

(5)融資借り換えの実行

借り換え先の金融機関と新たな融資契約を結び、融資金が振り込まれます。その資金を使って、元の融資を一括返済します。

2.融資借り換えができる時期[2]

(1)当初借入額の半額くらいの融資残になった時期

日本政策金融公庫の場合、同じ融資制度の借り換えは、当初借入額の半額くらいの融資残になった時期から借り換えが可能です。

例えば、300万円の借入があった場合、融資残が150万円をきったぐらいで借り換えが可能となります。

3.融資借り換えの必要書類

公庫融資借換特例制度で提出する必要書類は以下の書類となります

・借入申込書

・法人の登記事項証明書(原本)

・代表者個人の印鑑証明書(原本)

・納税証明書(原本)

・最近3期分の税務申告書・決算書(勘定科目明細書を含みます。)

Ⅲ.融資借り換え成功のポイントと注意点[3]

1.融資借り換え成功のポイント

借り換えにあたって、企業の財務状況や返済状況・信用情報は必ず審査されます。

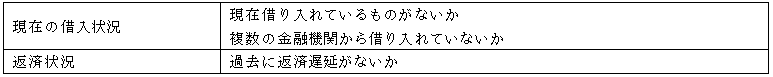

(1)返済状況

現在の借り入れ状況や、返済の遅延などがないかがポイントとなります。

返済状況で見られるポイントは、「現在の融資状況」と「過去の返済状況」の2点です。

①現在の融資状況

受けている融資の数や、長期・短期といった種類など、収益に対する融資状況を見られます。収益に対して借り過ぎていないことが重要です。

②過去の返済状況

返済に2ヶ月以上遅延したことはないかを見られます。遅延していると信用状況に悪影響を及ぼすため、もし過去の返済で遅延していたら、必ず理由を説明してください。その理由に妥当性があれば、審査に影響を与えない可能性もあります。

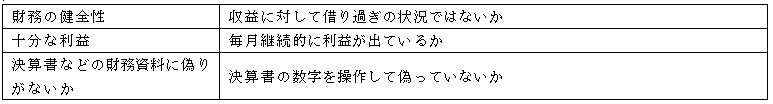

(2)財務状況

財務の健全性や十分な利益、決算書などの財務資料に偽りなどがないかがポイントとなります。借り入れの際に金融機関から必ず確認されます。

以上の点に注意して、事業計画を作成しましょう。

①財務の健全性

他に受けている融資の有無や、収益に対して借り過ぎていないかを見られます。収益以上の融資を受けている場合、審査は通りにくいです。

②安定した利益

毎月継続的に利益が出ているかを見られます。ある月には利益が出ていて、別の月では赤字になっているなど、利益が不安定ならば、審査が難しいです。

③財務資料の正当性

決算書や資金繰り表などの資料に矛盾している点があるかを見られます。

審査を通りやすくするために、決算書などの数字を偽って書き換えることは厳禁です。

(3)信用情報等

以下の信用情報等もチェックされます。

①ほかの金融機関や公庫融資の返済、クレジットカードの支払などを延滞している(個人事業主の場合は本人、会社の場合は代表者個人もチェックされます)

②税金や社会保険料を滞納している

③ほかの金融機関や公庫の融資をリスケジュール(返済条件の減額)している

④返済見通し(今後の業績の見通し)の説明ができない

上記に当てはまる場合は事前に解消しておきましょう。

2.融資借り換えの注意点

(1)手数料

借り換えには手数料がかかることがあります。事前に確認しておきましょう。

事業融資の借り換えを行うときは借り換え元・借り換え先のどちらにも手数料を支払う必要があります。金額は融資額によっても変わりますが、一般的には10万円前後が必要です。まずは自身が支払う手数料がいくらなのかを確認しておきましょう。

(2)金利と返済期間

①返済期間

事業融資の借り換えをする目的は、月々の返済負担を減らして資金繰りを改善することです。そのため、借り換え後の返済負担については、十分にシミュレーションする必要があります。

たとえば、返済期間が長くなると、金利は低くても返済総額が大きくなってしまうことがあります。

短期的な資金繰り改善はもちろん重要ですが、中長期で見たときのメリット・デメリットについてもしっかり確認し、無理のない計画を立てることが大切です。

②金利の変動

固定金利から変動金利への借り換えの場合、将来の金利上昇リスクがあります。

(3)信用関係

他行へ借り換えするときは、元の金融機関との信用関係が損なわれる可能性があるため、慎重に対応する必要があります。

他行への借り換えは、これまで付き合いのあった銀行から見れば裏切られたように捉えられてしまうこともあります。関係性が悪化すると、いざ資金が必要となったときに取引を断られてしまう可能性も否めません。

(4)違約金

別の借り換えするとき、現在の融資契約に違約金が発生する場合があります。

(5)審査に時間がかかる

別の金融機関への借り換えの場合、審査に時間がかかることがあります。

(6)融資借り換えの制約

①借り換え時の制約のある融資制度などもありますので注意が必要です。

②過去の実績から決算・借入状況・担保状況などが大きく変化した場合、既借入と同じ制度が利用できない場合もあります。

Ⅳ.日本政策金融公庫・信用保証協会の利用

1.日本政策金融公庫を利用

(1)公庫融資借換特例制度[4][5]

日本政策金融公庫に借り換え専用の融資は存在しません。

代わりに「公庫融資借換特例制度」を実施しています。公庫融資借換特例制度とは、日本政策金融公庫ですでに借り入れをしていると利用できる、借り換えの仕組みです。

公庫融資借換特例制度は、日本政策金融公庫からの借り入れを行っている事業者などが、社会的、経済的環境の変化や新型コロナウイルスの感染拡大の影響などを受け、資金繰りに困難を期している場合に特別に借換えができる制度です。

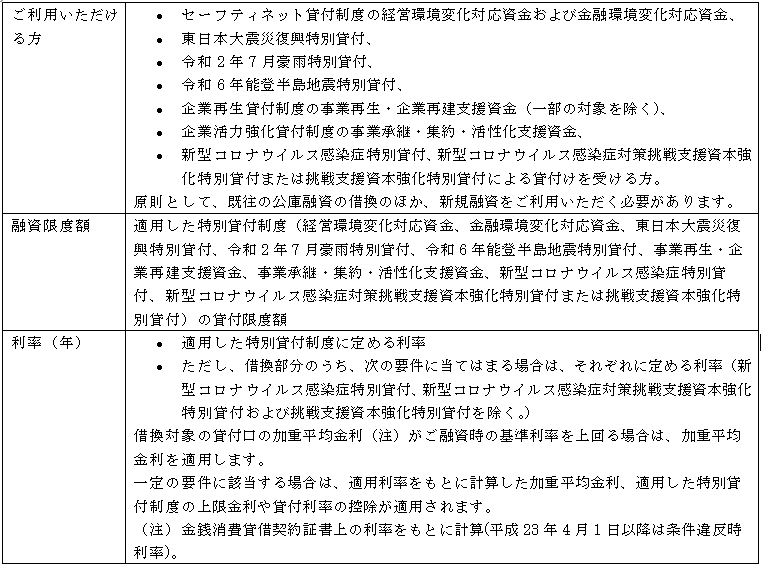

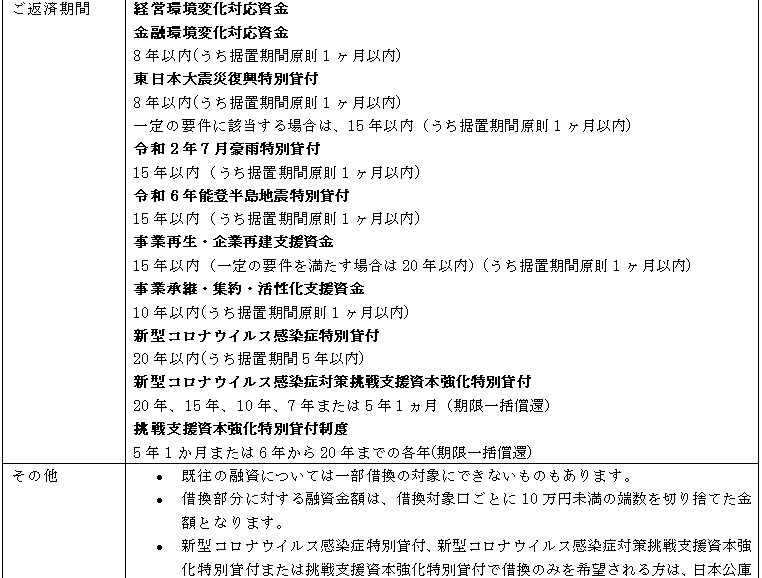

表:公庫融資借換特例制度

※本制度の利用には、事業の見通しなどについて、審査が必要になります。審査の結果、本制度をご利用いただけない場合もあります。

①公庫融資借換特例制度の利用対象者

公庫融資借換特例制度が利用できる方は、次の融資を受けている方です。

・セーフティネット貸付制度の経営環境変化対応資金および金融環境変化対応資金

・東日本大震災復興特別貸付

・令和元年台風第19号等特別貸付

・令和2年7月豪雨特別貸付

・企業再生貸付制度の事業再生

・企業再建支援資金(一部の対象およびシンジケートローン特例を除く)

・企業活力強化貸付制度の事業承継・集約・活性化支援資金

・新型コロナウイルス感染症特別貸付

・新型コロナウイルス感染症対策挑戦支援資本強化特別貸付

・挑戦支援資本強化特別貸付

②公庫融資借換特例制度を利用するメリット

公庫融資借換特例制度を利用すると、既往融資の返済期日の延長ができます。公庫融資借換特例制度では、貸付ごとに返済期間が異なり、新型コロナウイルス感染症対策挑戦支援資本強化特別貸付の返済期間は20年、15年、10年、7年または5年1ケ月です。

また、新型コロナウイルスの感染対策挑戦支援資本強化特別貸付は、業績に連動した利率が設定されているため、赤字企業の場合は利率が低くなります。

加えて、期限一括返済を採用しているため、最終期限が訪れるまでは利息分のみの支払いとなるため、資金繰りを安定させることができます。

さらに、新型コロナウイルス感染症対策挑戦支援資本強化特別貸付は、無担保、無保証人で利用できる点も大きなメリットです。

つまり、公庫融資借換特例制度を利用すれば、現在の融資の返済期日を延ばせるだけでなく、新規融資として低い利率で資金を調達でき、毎月の返済負担を抑えられるようになるのです。

③提出する必要書類

提出する必要書類は以下の書類となります

・借入申込書

・法人の登記事項証明書(原本)

・代表者個人の印鑑証明書(原本)

・納税証明書(原本)

・最近3期分の税務申告書・決算書(勘定科目明細書を含みます。)

④公庫融資借換特例制度利用の注意点

公庫融資借換特例制度の対象は政策金融公庫融資の融資に限定されており、民間の金融機関などからの融資については対象とはなりません。

公庫融資借換特例制度を利用するには、上のいずれかの融資を受けていることに加え、新たな融資を申し込む必要があります。

例えば、すでに新型コロナウイルス感染症特別貸付(コロナ融資)を受けている場合、新型コロナウイルス感染症対策挑戦支援資本強化特別貸付(新型コロナ対策資本性劣後ローン)の融資を新たに申し込み、既往のコロナ融資の借換えを行うことができます。

(2)日本政策金融公庫は融資借り換えに対応していない[6]

①日本政策金融公庫は融資借り換えに対応していない

原則として別の金融機関の借入金を日本政策金融公庫に借り換えることはできません。

②融資借り換えが発覚した場合は一括返済を求められる

日本政策金融公庫は借り換えに対応しておらず、借り換えの事実が発覚した場合は一括返済を求められる可能性があります。

たとえば、日本政策金融公庫の借入金を他社の返済に充てた場合、借り換えと判断され、一括返済を求められる可能性があります。

③追加資金として申し込む方法

別の金融機関の借入金がある場合、借り換えの代わりに追加資金として日本政策金融公庫に申し込むことも方法のひとつです。別の金融機関の借入金を借り換えることはできませんが、追加資金として日本政策金融公庫に申し込むことはできるからです。

例えば、事業を拡大させたい人や生産性を向上させたい人ならば、日本政策金融公庫の「企業活力強化資金」を利用できる可能性があります。「卸売業」「小売業」「サービス業」など、日本政策金融公庫の企業活力強化資金は特定の業種を支援している点が特徴です。

2.信用保証協会を利用

(1) 信用保証協会による融資借換保証[7][8]

現在、複数の借入口があり、毎月の返済負担が大きい。このような場合には、「借換保証」のご利用をお勧めします。借換保証は、現在の複数の借入金を1本にまとめて、長期で返済することで、毎月の返済額を少なくするための制度ですが、借り換えの際に、新たな資金を上乗せして融資を受けることも可能です。

①対象となる方

・保証申込時点において、保証付きの既往借入金の残高がある方

・セーフティネット保証による借換えを利用する場合は、セーフティネット保証の認定を受け、適切な事業計画 を有している方

②支援内容

保証付借入金の借換え、複数の保証付借入金の一本化等が可能です。

ア.緊急保証の借換え セーフティネット保証

緊急保証の借換え セーフティネット保証の要件に該当する方は、セーフティネット保証で借換え、それ以外の方は、一般保証での借 換えとなります。

借換えにあたっては、追加的に新たな融資(増額融資)を受けることもできます。

■保証条件

・セーフティネット保証で借換える場合は、事業計画書の作成等が必要となります。また、保証期間は原則として 10 年(据置期間 1 年以内を含む)以内となります。

・一般保証で借換える場合は、通常の保証における保証条件と同じです。

イ.一般保証、セーフティネット保証および中小企業金融安定化特別保証

一般保証、セーフティネット保証および中小企業金融安定化特別保証の借換え セーフティネット保証の要件に該当する方は、セーフティネット保証で借り換え、それ以外の方は、一般保証での 借換えとなります。借換えにあたっては、追加的に新たな融資(増額融資)を受けることもできます。

■保証条件

・セーフティネット保証で借換える場合は、事業計画書の作成等が必要となります。また、保証期間は原則として 10 年(据置期間 1 年以内を含む)以内となります。

・一般保証で借換える場合は、通常の保証における保証条件と同じです。

※信用保証協会の保証付きの貸付で金融機関が旧債務を借り手企業の意に反して返させること(旧債振 替)は禁止されています。

ウ.条件変更改善型借換保証 経営者に事業改善の意欲があるにもかかわらず、返済条件の緩和の実施により前向きな金融支援を受けること が困難な中小企業・小規模事業者

条件変更改善型借換保証 経営者に事業改善の意欲があるにもかかわらず、返済条件の緩和の実施により前向きな金融支援を受けること が困難な中小企業・小規模事業者を対象に、既往の保証付き融資を新たな保証付き融資に借り換え、更に 追加資金を融資することを可能とします。

■保証条件

・金融機関および認定経営革新等支援機関の支援を受けつつ、事業計画を策定することが必要となります。

・保証期間は 10 年以内(据置期間 1 年以内※を含む)となり、責任共有制度(8 割保証)の対象となります。

※新規資金を追加する場合、据置期間は 2 年以内。

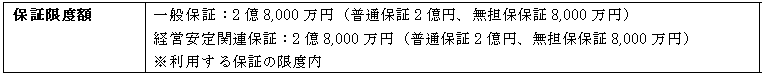

③保証限度額[7]

まとめ

融資の返済が難しい場合には、融資借り換えをおこなうことでキャッシュフローを改善することができます。

しかし、融資借り換えは、金融機関相手ですので、安易には達成できません。

融資借り換えの注意点と最新情報を理解し、的確な準備をして借り換えを是非成功させて下さい。

出展:

[1]:日本政策金融公庫の融資の借り換えのポイントやメリット、審査通過の準備を解説

[2]:借り換えと繰り上げ償還について

[3]:中小企業が融資の借り換えをおこなう方法とは?審査のポイントまで解説

[4]:融資の借り換えとは?検討すべきタイミングと方法、審査のポイントを解説

[5]:公庫融資借換特例制度

[6]:日本政策金融公庫は借り換えに対応しているのか?

[7]:資金繰りの改善をお考えの方

[8]:2024年度版 中小企業施策利用ガイドブック